Финансовый анализ предприятия: методы. Финансово-экономический анализ

Анализ деятельности и результатов деятельности предприятия. В соответствии с указанной целью в реферате поставлены следующие задачи: - раскрыть общие представления о сущности целях и задачах финансового анализа - определить основные методы и способы финансового анализа - рассмотреть структуру информационного обеспечения экономического анализа финансово-хозяйственной деятельности предприятия. Известно что оценка финансового состояния представляет интерес для широкого круга субъектов рынка: - самого предприятия которое хочет знать реальное...

Поделитесь работой в социальных сетях

Если эта работа Вам не подошла внизу страницы есть список похожих работ. Так же Вы можете воспользоваться кнопкой поиск

Введение……………………………………………………………………….....4

Глава 1. Сущность финансового анализа

1.1 Сущность, цели и задачи финансового анализа……………….………..….8

1.2.Методы и способы финансового анализа………………………………….11

1.3 Информационное обеспечение финансового анализа………………...…..13

Глава 2. Анализ деятельности и результатов деятельности предприятия

2.1 Анализ операционной деятельности……………………………………….14

2.2 Анализ финансовой деятельности………………………………………….16

2.3 Анализ инвестиционной деятельности……………………………………..19

Заключение……………………………………………………………………….22

Список использованной литературы…………………………………………...24

ВВЕДЕНИЕ

Актуальность темы. Деятельность предприятий в современной экономической обстановке, их тесная взаимосвязь с внешней средой, а также усложнение хозяйственного механизма обуславливают необходимость переоценки отношения менеджеров к анализу бухгалтерской (финансовой) отчетности. Основной задачей экономиста в ходе анализа баланса, отчета о прибылях и убытках, пояснений к ним должно стать формирование комплексного мнения обо всех сторонах хозяйственной деятельности организации, обеспечение системного подхода к изучению ее финансового состояния и результатов финансово-хозяйственной деятельности. Это предполагает разработку методик анализа отчетности, основанных на менее формализованных оценках и ориентированных, в большей мере, на стратегию развития фирмы. Такой подход обуславливает особое внимание финансовых аналитиков к содержанию, качеству, пригодности для анализа и принятия управленческих решений информации, предоставляемой в бухгалтерской (финансовой) отчетности.

Одной из наиболее важных проблем информационного обеспечения внешнего финансового анализа на современном этапе реформирования бухгалтерского учета в России являются вопросы временной и методической несопоставимости данных бухгалтерской (финансовой) отчетности. Их наличие обусловлено спецификой учетной работы, основанной на ряде принципов и требований. В первую очередь, это касается вопросов оценки имущества и обязательств фирмы. В отчетности активы и пассивы компании показываются по книжной (бухгалтерской) стоимости, которая, во-первых, не соответствует реальной рыночной цене, а во-вторых, существенно зависит от выбранного варианта их оценки в учете. До сих пор данные вопросы не нашли адекватного отражения как в системе нормативного регулирования бухгалтерского учета, так и в методиках внешнего финансового анализа. Проблемы информационного обеспечения анализа бухгалтерской (финансовой) отчетности в современной России обусловили выбор данной темы и ее актуальность.

Целью данной работы является обоснование необходимости информационного обеспечения финансового анализа, определение проблем по совершенствованию бухгалтерской отчетности как информационной базы внешнего финансового анализа, определение механизма ее приведения к состоянию, пригодному для анализа.

В соответствии с указанной целью в реферате поставлены следующие задачи:

Раскрыть общие представления о сущности, целях и задачах финансового анализа

Определить основные методы и способы финансового анализа

Рассмотреть структуру информационного обеспечения экономического анализа финансово-хозяйственной деятельности предприятия.

Объектом исследования является информационное обеспечение финансового анализа

Предметом исследования - проблемы информационного обеспечения финансового анализа.

Степень изученности. Теоретической и методологической основой проведенного исследования послужили труды ведущих отечественных и зарубежных ученых-экономистов по вопросам организации учета, экономического анализа и аудита; законодательные, инструктивные, методические и справочные материалы.

Для теоретического обобщения и выработки конкретных рекомендаций использовались общенаучные методы исследования - анализ, синтез, моделирование и метод экспертных оценок.

Структура работы. Работа состоит из введения, двух глав, заключения, списка использованной литературы.

ГЛАВА 1.СУЩНОСТЬ ФИНАНСОВОГО АНАЛИЗА

1.1 Сущность, цель и задачи финансового анализа

Становление рыночной экономики в России, появление финансовых рынков, необходимость поиска и оптимизации источников финансовых ресурсов объективно способствовали развитию такого важного направления аналитической работы, как финансовый анализ. Известно, что оценка финансового состояния представляет интерес для широкого круга субъектов рынка:

Самого предприятия, которое хочет знать реальное состояние дел в своей деятельности и разрабатывать мероприятия по их улучшению;

Инвесторов, заинтересованных в эффективности инвестирования свои средств;

Кредиторов и поставщиков, желающих убедиться в платежеспособности предприятия;

Партнеров по бизнесу, которые стремятся установить с предприятием стабильные и надежные деловые отношения;

Финансовый анализ является основой для управления финансами предприятия и в связи с этим он охватывает три основных направления: 1

1) Оценивание финансовых потребностей предприятия

2) Распределение потоков денежных средств в зависимости от конкретных планов предприятия, определение дополнительных объемов привлеченных финансовых ресурсов и каналов их получения, кредиты, поиск внутренних резервов, дополнительный выпуск акций, облигаций и т.д.

3) Обеспечение системы финансовой отчетности, которая бы объективно отражала процессы и обеспечивала контроль за финансовым состоянием предприятия.

Анализ (без отнесения его к хозяйственной деятельности и выделения в самостоятельную науку) существует с давних времен, является очень объемным понятием, которое лежит в основе всей практической и научной деятельности человека. 2

Финансовый анализ - это метод оценки и прогнозирования финансового состояния предприятия. Как метод исследования анализ заключается в расчленении целого на составные части. Финансовый анализ деятельности предприятия должен сочетать методы индукции и дедукции. В процессе финансового анализа все бизнес-процессы изучаются в их взаимосвязи, взаимозависимости и взаимообусловленности.

Предприятие, на котором серьезно ведется аналитическая работа, способно заранее распознать будущий кризис, оперативно отреагировать и избежать его или уменьшить степень риска. Финансовый анализ позволяет эффективно управлять финансовыми ресурсами, выявлять тенденции в их использовании, производить прогнозы развития предприятия на ближайшую и отдаленную перспективу.

Основной целью финансового анализа является всесторонняя оценка финансового состояния предприятия, его деловой активности, получение ключевых (наиболее информативных) параметров, дающих наиболее объективную и точную картину финансового состояния предприятия, его прибылей и убытков, изменений в структуре активов и пассивов, в расчетах с дебиторами и кредиторами. Только с помощью финансового анализа можно поставить правильный диагноз экономической «болезни» предприятия и найти наиболее уязвимые места предприятия.

Основными функциями финансового анализа являются:

Объективная оценка финансового состояния предприятия,

Проявление факторов и причин достигнутого состояния,

Своевременное принятие мер по повышению платежеспособности предприятия,

Выявление и мобилизация резервов улучшения финансового состояния и повышения эффективности хозяйственной деятельности.

Используя методы финансового анализа, можно выявить основные факторы, влияющие на финансово-хозяйственное состояние предприятия. Для этого применяются соответствующие способы и приемы экономических и математических расчетов.

Финансовое состояние это одна из важнейших характеристик деятельности каждого предприятия. Это комплексное понятие, которое является результатом взаимодействия всех элементов системы финансовых отношений предприятия, определяется совокупностью производственно- хозяйственных факторов и характеризуется системой показателей, отражающих наличие, размещение и использование финансовых ресурсов. Анализ финансового состояния показывает, по каким конкретным направлениям нужно проводить аналитическую работу, дает возможность выявить важнейшие аспекты и слабые позиции в финансовом состоянии данного предприятия. Следовательно, финансовое состояние важнейший показатель экономической деятельности предприятия, который характеризует его деловую активность и надежность, определяет конкурентоспособность предприятия, его потенциал в деловом партнерстве и т.д. 3

Объектом финансового анализа является конкретное предприятие или финансовая операция этого предприятия.

Субъектами финансового анализа выступают аналитики, которые анализируют деятельность предприятия.

Под предметом финансового анализа понимают хозяйственные процессы предприятий, социально-экономическую эффективность и итоговые финансовые результаты их деятельности, складывающиеся под воздействием объективных и субъективных факторов.

К объективным факторам относятся факторы внешнего воздействия. Они постоянно влияют на хозяйственную деятельность и отражают, как правило, действие экономических законов.

Субъективные факторы связаны с конкретной деятельностью человека, целиком и полностью зависят от нее. Даже умелое прогнозирование в практике хозяйствования влияния объективных условий и факторов можно трактовать как явление субъективное. Успешное хозяйствование и полное выполнение финансовых планов определяется умелым руководством, правильной организацией производства, экономики, финансов экономической и организационной подготовленностью. Хозяйственные процессы и их результаты, складывающиеся под влиянием субъективных и объективных факторов, получают соответствующее отражение в системе экономической информации. Система экономической информации - это совокупность данных, всесторонне характеризующих деятельность на разных уровнях (входных, промежуточных, выходных).

Значением, целью, содержанием и предметом финансового анализа определяются и его задачи. К важнейшим из них необходимо отнести:

1) повышение научно-экономической обоснованности финансовых планов и нормативов,

2) объективное и всестороннее исследование выполнения бизнес-планов и соблюдения нормативов (заданными учетом и отчетностью),

3) определение эффективности использования материальных и финансовых ресурсов (отдельно и в совокупности),

4) обеспечение эффективного контроля за коммерческой деятельностью,

5) выявление и измерение внутренних резервов (на всех стадиях деятельности предприятия),

6) определение оптимальности управленческих решений

Основное содержание внешнего финансового анализа - предоставление информации многочисленным пользователям о прибыльности деятельности предприятия, его платежеспособности, финансовой независимости, деловой активности, рыночной устойчивости т.д. Аналитические показатели рассчитываются по данным публичной отчетности предприятия и по данным рынка ценных бумаг. Поскольку внешний анализ базируется на ограниченном количестве информации о деятельности предприятия, он не позволяет раскрыть все причины успеха или неудач предприятия.

Внутренний финансовый анализ проводится для использования его результатов руководством предприятия. Основное содержание такого анализа - факторный анализ прибыли (убытка), рентабельности, поиска точки безубыточности, анализ инвестиционных проектов.

1.2 Методы и способы финансового анализа.

Метод финансового анализа определяется содержанием и особенностями предмета, цели, требований и задач, которые стоят перед анализом. Под методом финансового анализа понимается диалектический метод подхода к изучению финансовых процессов в их становления и развития. То есть, метод финансового анализа - это системное, комплексное исследование, взаимосвязанное с определением информации финансового характера с целью ее объективной оценки, выявление резервов повышения эффективности использования финансовых ресурсов и обеспечения необходимой информации для принятия оптимальных решений по управлению ими. Характерными особенностями метода финансового анализа является использование системы показателей, всесторонне характеризующих деятельность предприятия, изучение причин изменения этих показателей, выявление и измерение взаимосвязи между ними с целью повышения эффективности. Метод анализа реализуется через совокупность приемов исследования. Правильно выбранный метод анализа обуславливает его результат, эффективность исследования финансового развития предприятия.

В процессе финансового анализа, аналитической обработки экономической информации применяются ряд специальных способов и приемов. Они еще больше раскрывают специфичность методов финансового анализа, отражают его системный, комплексный характер. Системность в финансовом анализе обуславливается тем, что хозяйственные процессы рассматриваются как различные, сложные совокупности состоящие из взаимосвязанных сторон и элементов. В ходе такого анализа выявляются и изучаются связи между сторонами и элементами, устанавливается, каким образом эти связи приводят к единству процесса, который изучается, в его целостности.

Практика финансового анализа выработала основные правила анализа финансовых отчетов. Среди них можно выделить следующие:

1) горизонтальный (временный) анализ - сравнение каждой позиции отчетности с предыдущим периодом,

2) вертикальный (структурный) анализ - определение структуры итоговых финансовых показателей с выявлением влияния каждой позиции отчетности на результат в целом,

3) трендовый анализ - сравнение каждой позиции отчетности с рядом предшествующих периодов и определение тренда, т.е. основной тенденции динамики показателя, свободных от случайных влияний индивидуальных особенностей отдельных периодов С помощью тренда формируются возможные значения показателей в будущем. Таким образом осуществляется перспективный (прогнозный) анализ,

4) факторный анализ - это анализ влияния отдельных факторов (причин) на результативный показатель с помощью детерминированных или стохастических приемов исследования. Данный анализ может быть как прямым, так и обратным, т.е. синтезом- соединением отдельных элементов в общий результативный показатель. 4

Все перечисленные методы анализа относятся к формализованным. Однако существуют и неформализованные методы, основанные на описании аналитических процедур на логическом уровне, а не на жестких аналитических взаимосвязях и зависимостях. К неформализованных относятся такие методы:экспертных оценок и сценариев,психологические,морфологические,сравнительные,построения системы показателей,построения системы аналитических таблиц

Использование видов, приемов и методов финансового анализа для конкретных целей изучения финансового состояния предприятия в совокупности составляет методологию и методику анализа.

Финансовый анализ проводится с помощью различных моделей, позволяющих структурировать и идентифицировать взаимосвязи между основными показателями. Существуют три основных типа моделей:

Дескриптивные модели (описательного характера) являются основными для оценки финансового состояния предприятия. К таким относятся - построение системы отчетных балансов; представления финансовых отчетов в различных аналитических разрезах; вертикальный и горизонтальный анализ отчетности; трендовый анализ; анализ относительных показателей и коэффициентов; сравнительный (пространственный) анализ; факторный анализ, система аналитических коэффициентов. Дескриптивные модели базируются на использовании информации бухгалтерской отчетности;

Предикатные модели это модели прогностического характера. Они используются для прогнозирования доходов и расходов предприятия, его будущего финансового состояния. Самый распространенный из них: расчеты точки критического объема продаж (анализ безубыточности) построение прогностических финансовых отчетов модели динамического анализа; модели ситуационного анализа;

Нормативные модели - это модели, которые делают возможным сравнение фактических результатов деятельности предприятия с нормативными. Эти модели в основном используются во внутреннем финансовом анализе. -

Итак, во время финансового анализа могут использоваться самые разнообразные приемы, методы и модели анализа. Их количество и широта применения зависят от конкретных целей анализа и определяются его задачами в каждом отдельном случае. 5

1.3 Информационное обеспечение финансового анализа

Эффективность финансового анализа предприятия напрямую зависит от полноты и качества используемой информации. В настоящее время в отечественной литературе сложился упрощенный подход к реализации финансового анализа, ориентирующий его на использование исключительно бухгалтерской (финансовой) отчетности или в несколько более широком плане на данные бухгалтерского учета. Такое ограничение информационной базы сужает возможности финансового анализа и планирования, его результативность, поскольку оставляет вне рассмотрения принципиально важные для объективной оценки финансового состояния факторы, связанные с отраслевой принадлежностью хозяйствующего субъекта, состоянием внешней среды, включая рынок материальных и финансовых ресурсов, тенденции фондового рынка, а также ряд других существенных факторов, например, финансовую стратегию собственников и руководящего персонала. Игнорирование этих факторов приводит к ошибочной оценке финансовой устойчивости хозяйствующего субъекта.

Финансовый анализ осуществляется на прочном фундаменте информационного обеспечения, центральным звеном которого выступает система учетно-аналитического обеспечения. Информационное обеспечение финансового анализа включает данные бухгалтерского учета, статистического учета, разнообразную маркетинговую информацию. На уровне организации одной из составляющих информационного обеспечения финансового анализа на перспективу являются бухгалтерские данные. В этом проявляется неразрывная связь бухгалтерского учета с управлением, ибо, чтобы управлять надо, при прочих равных условиях, владеть необходимой информацией.

Так, в соответствии с Положением по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденным приказом Минфина России от 29 июля 1998 г. № 34н, бухгалтерская отчетность является открытой для заинтересованных пользователей. В ее состав также включается аудиторское заключение, подтверждающее ее достоверность. Прочая информация, данные производственного и финансового учета, представляющие коммерческую тайну, не публикуются, только предприятия в отдельных случаях может расширить информацию, представленную для анализа.

Бухгалтерская (финансовая) отчетность- информация о финансовом положении экономического субъекта на отчетную дату, финансовом результате его деятельности и движении денежных средств за отчетный период, систематизированная в соответствии с требованиями, установленными настоящим Федеральным законом. 6

Основными формами отчетности организации являются «Бухгалтерский баланс» «Отчет о прибылях и убытках». Бухгалтерский баланс- систематизированный перечень средств организации и их источников в денежном выражении на отчетную дату.В активе баланса отражают средства организации, экономические ресурсы, ей принадлежащие и рассматриваемые как потенциальные доходы, которые она может получить в будущем вследствие их использования. В пассиве показывают источники формирования средств организации- капитал, который делится на привлеченный и собственный.На основе информации баланса внешние пользователи могут принять решения о целесообразности и условиях ведения дел с данным предприятием как с партнером; оценить кредитоспособность предприятия как заемщика; оценить возможные риски своих вложений, целесообразность приобретения акций данного предприятия и его активов и другие решения. 7

Отчет о прибылях и убытках является важнейшим источником для анализа показателей рентабельности предприятия, рентабельности реализованной продукции, рентабельности производства продукции, определения величины чистой прибыли, остающейся в распоряжении предприятия и других показателей. Эта форма делает доступной и быстрой к пониманию результат деятельности любой организации, в том числе и некоммерческой. Она составлена таким образом, что, взглянув на нее, даже неподготовленный пользователь может составить представление о том, насколько прибыльно работает предприятие, а также и о наличии коммерческих направлений деятельности и их эффективности у некоммерческих предприятий.

Принципиальное значение для перспективного финансового анализа имеет информация, характеризующая собственников предприятия, с помощью которой при проведении внешнего финансового анализа хозяйствующего субъекта можно составить более или менее точное представление о целях его деятельности. Значимость подобной информации связана с тем, что она позволяет идентифицировать предприятия, ориентированные на устойчивое долгосрочное функционирование, и предприятия, которые преследуют краткосрочные цели извлечения прибыли.

Информация, содержащаяся в учредительных документах, является ключевой в оценке прав отдельных групп собственников предприятия на доходы и активы. Важнейшие финансовые решения, касающиеся увеличения или уменьшения уставного капитала, распределения прибыли и формирования фондов и резервов, определяются учредительными документами предприятия. Принципиальное значение для классификации видов доходов и расходов предприятия, а, следовательно, для анализа финансовых результатов и доходности деятельности имеет информация зарегистрированных в учредительных документах и в уставе видах деятельности. Данная информация является необходимой при формировании налоговой политики предприятия.

Данные финансового учета составляют основу информационного обеспечения системы финансового анализа. На базе этой информации проводится обобщенный анализ финансового состояния, и разрабатываются прогнозные оценки значений основных финансовых показателей.

Преимуществом информации финансового учета и отчетности является ее сравнительная достоверность, поскольку она отражает события, уже имевшие место, при этом, показатели одной группы измерены количественно. Тот факт, что формирование показателей финансового учета и отчетности базируется на общих методологических принципах ведения бухгалтерского учета с определенными допущениями, позволяет говорить о достаточно высокой степени надежности такой информации (разумеется, если есть уверенность в соблюдении составителями бухгалтерской отчетности этих принципов). Вместе с тем ключевая для финансового анализа информация финансового учета и отчетности может быть использована только при условии полного понимания тех принципов и правил, на основе которых она была сформирована, а также условностей и допущений, которыми сопровождается измерение ресурсов, источников их образования, доходов и расходов предприятия.

2.АНАЛИЗ ДЕЯТЕЛЬНОСТИ И РЕЗУЛЬТАТОВ ПРЕДПРИЯТИЯ

2.1 Анализ операционной деятельности

Операционная деятельность это основной вид деятельности предприятия, с целью осуществления которого оно создано. Характер операционной деятельности предприятия определяется спецификой сферы или отрасли экономики, к которой оно принадлежит. Основу операционной деятельности большинства предприятий составляет производственно-сбытовая или торговая деятельность.

Под операционными доходами понимают доходы, полученные в результате операционной деятельности предприятия. Они выступают в форме валовых и чистых операционных доходов. Операционные доходы предприятия являются финансовой базой развития его деятельности.

Под операционными затратами понимают текущие затраты предприятия, связанные с осуществляемой им операционной деятельностью. Операционные затраты подразделяются на постоянные и переменные, прямые и непрямые. Операционная деятельность предприятия с момента его создания связана с осуществлением разнообразных затрат трудовых, материальных, нематериальных и финансовых ресурсов в процессе производства и реализации продукции.

Под операционной прибылью понимают прибыль, полученную в результате операционной деятельности предприятия. Она выступает в форме маржинальной, валовой или чистой операционной прибыли.

Маржинальная прибыль представляет собой разность между суммой чистого операционного дохода от реализации продукции и суммой переменных операционных затрат.

Валовая прибыль это прибыль, полученная по конкретным видам деятельности (операционной, инвестиционной и т.п.) до вычета из нее налога на прибыль и других уплачиваемых из нее обязательных сумм.

Чистая прибыль - окончательная сумма прибыли, остающаяся в распоряжении предприятия после уплаты налогов и других обязательных платежей из суммы балансовой (валовой) прибыли.

Таким образом,анализ операционной деятельности основывается на сопоставлении доходов и затрат предприятия в ходе его деятельности. Целью анализа операционной деятельности является отслеживание зависимости финансовых результатов бизнеса от затрат и объемов реализации продукции.

Одним из наиболее простых, но эффективных видов анализа операционной деятельности, является анализ CVP (cost-volum-profit, затраты - объем - прибыль).

CVP анализ часто называют анализом безубыточности. Анализ безубыточности производства является мощным инструментом для принятия управленческих решений. Менеджеру в своей работе постоянно необходимо принимать решения о цене реализации, переменных и постоянных затратах, о приобретении и использовании ресурсов. Если он не сможет сделать достоверный прогноз об уровне прибылей и затрат, его решения могут принести только вред компании. 8

Таким образом, цель анализа безубыточности деятельности -установить, что будет с финансовыми результатами, если определенный уровень производительности или объем производства изменится.

Анализ безубыточности строится на зависимости между изменениями объема производства и изменениями совокупной прибыли от продаж, затрат и чистой прибыли.

Под точкой безубыточности понимается такая точка объема продаж, при которой затраты равны выручке от реализации всей продукции, то есть нет ни прибыли, ни убытка.

Для расчета точки безубыточности можно использовать такие методы:

· уравнения;

· маржинального дохода;

Метод уравнения основывается на использовании для расчета формулы:

П = В - ПЗ - Пост З,

П -прибыль; В - выручка; ПЗ - переменные затраты; Пост 3 - постоянные затраты.

Так же для расчета может использоваться другая формула:

П = (Ц х К0) - (ПЗ х К0) - Пост3,

Ц - цена за единицу; К0 - количество единиц.

Маржинальный доход - это выручка, уменьшенная на сумму переменных затрат. Маржинальный доход на единицу равен цене за минусом удельного веса переменных затрат.

Тб = ПостЗ / Мд,

Тб - точка безубыточности; Мд - маржинальный доход;

Расчет точки безубыточности связан с расчетом запаса финансовой устойчивости, то есть выясняет, как далеко "убегает" запланированная выручка от точки безубыточности (порога рентабельности).

Запас финансовой устойчивости - это превышение фактической чистой выручки над точкой безубыточности.

ЗФУ = ЧВ - Тб,

где Тб - точка безубыточности.

С помощью этого показателя можно спрогнозировать прибыль.

П = ЗФУ × Кмд,

где Кмд - коэффициент маржинального дохода. Он рассчитывается как частное от деления маржинального дохода на чистую выручку.

Кмд = Мд/ЧВ.

Анализируя данные о безубыточности производства, менеджер может 9 ответить на возникающие вопросы при изменении направления действий, а именно: какое влияние на прибыль будет иметь снижение цены реализации, какой необходим объем продаж для покрытия дополнительных постоянных затрат в связи с предусмотренным расширением предприятия, сколько людей необходимо нанять и т. д.

2.2 Анализ финансовой деятельности предприятия

Финансовое состояние предприятия необходимо анализировать с позиций и краткосрочной, и долгосрочной перспектив, так как критерии его оценки могут быть различны, состояние финансов предприятия характеризуется размещением его средств и источников их формирования, анализ финансового состояния проводится с целью установить, насколько эффективно используются финансовые ресурсы, находящиеся в распоряжении предприятия.

Устойчивое финансовое положение предприятия зависит прежде всего от улучшения таких качественных показателей, как - производительность труда, рентабельность производства, фондоотдача, а также выполнения плана по прибыли. Рациональному размещению средств предприятия способствует правильная организация материально-технического обеспечения производства, оперативная деятельность по ускорению де нежного оборота. Поэтому анализ финансового состояния производится на завершающей стадии анализа финансово-хозяйственной деятельности. В то же время финансовые затруднения предприятия, отсутствие средств для своевременных расчетов могут повлиять на стабильность поставок, нарушить ритм материально-технического снабжения. В связи с этим анализ финансового состояния предприятия и анализ других сторон его деятельности должны взаимно дополнять друг друга. 10

Задачами анализа является общая оценка финансового анализа, проверка расходования средств по целевому назначению, выявление причин финансовых затруднений, возможностей улучшения использования финансовых ресурсов, ускорения оборота средств и укрепления финансового положения.

В связи с различным функциональным назначением и особенностями использования в планировании и учете средства предприятия подразделяются на основные и оборотные.

Основные средства функционируют в течение ряда лет, не меняя формы. Их стоимость относится на за траты производства в течение всего срока их эксплуатации. К оборотным относятся средства предприятия, обеспечивающие создание производственных запасов и авансирование затрат в процессе производства и реализации продукции. Наряду с запасами сырья и материалов они включают незавершенное строительство, готовую продукцию до ее реализации, денежные средства и дебиторскую задолженность.

Главным фактором, определяющим финансовое положение предприятия является состояние его оборотных средств. Оборотными средствами называются денежные ресурсы, необходимые для создания производственных запасов, авансирования затрат для обеспечения непрерывности процесса производства и реализации продукции. Источники формирования оборотных средств делятся на собственные и заемные. Собственные и приравненные к ним средства выделяются на покрытие запасов и расходов будущих периодов в минимальных размерах и постоянно находятся в распоряжении предприятия. Заемные оборотные средства используются для покрытия сезонных затрат и запасов и временных потребностей в средствах, связанных, например, с перевыполнением производственных заданий.

Основной источник данных для анализа финансовой деятельности предприятия - отчетный бухгалтерский баланс, приложения к балансу. Движение уставного фонда и другие отчетные формы, которые детализируют содержание его отдельных статей и позволяют исследовать факторы, повлиявшие на финансовые показатели. Кроме того, привлеченные данные финансового плана, показывают сроки образования дебиторской и кредиторской задолженности и д.р.

Цели финансового анализа достигаются в результате решения взаимосвязанного набора аналитических задач. В качестве одной из основных задач можно рассматривать анализ финансовой устойчивости. На практике под этим термином понимается одна из сторон бухгалтерской отчетности.

Основными показателями финансовой устойчивости предприятий являются:

1. наличие собственных средств предприятия в обороте;

2. коэффициент финансовой устойчивости;

3. коэффициент автономии.

Рост значения коэффициента финансовой устойчивости свидетельствует об увеличении в структуре источников средств предприятия удельного веса стабильных источников финансирования, что, в свою очередь, свидетельствует об упрочнении финансовой устойчивости предприятия.

Коэффициент финансовой автономии характеризует долю собственных средств предприятия (собственного капитала)в общей сумме средств, авансированных в его деятельность. Этот показатель свидетельствует о перспективах изменения финансового положения в ближайший период.

Чем выше значение данного коэффициента, тем финансово устойчивее, стабильнее и более независимо от внешних кредиторов предприятие. На практике установлено, что общая сумма задолженности не должна превышать сумму собственных источников финансирования, т. е. источники финансирования предприятия (общая сумма капитала) должны быть хотя бы наполовину сформированы за счет собственных средств. Таким образом, критическое значение коэффициента автономии 0,5.

2.3 Анализ инвестиционной деятельности предприятия

Одной из важнейших сфер хозяйственной деятельности предприятия является его инвестиционная деятельность, связанная с вложением денежных средств в реализацию долгосрочных и среднесрочных проектов.

Инвестиционная деятельность- вложение инвестиций и осуществление практических действий для получения прибыли или иного полезного эффекта. 11

Основными показателями оценки эффективности инвестиционного проекта являются:

чистый дисконтированный доход (NРV);

индекс доходности (РI);

внутренняя норма доходности (IRR, %);

период окупаемости первоначальных затрат (РР);

cредневзвешенная (бухгалтерская) ставка рентабельности (АRR)

Предприятие может осуществлять инвестиции различного типа и в различных организационных формах: формирование инвестиционного портфеля, участие в инвестиционных проектах и пр. Направления инвестиционной деятельности предприятия имеют различную природу, степень ответственности и соответственно характер последствий и уровень риска.

Основными направлениями инвестиционной деятельности являются:

1. обновление и развитие материально-технической базы предприятия или расширенное производство основных средств предприятия;

2. наращивание объемов производственной деятельности;

3. освоение новых видов деятельности.

Финансовый анализ инвестиционных проектов наиболее важная составляющая стратегии любого хозяйствующего субъекта. Его проведение позволяет принимать обоснованные решения по целесообразности инвестиционных вложений и доходности их деятельности.

Методика анализа инвестиционных проектов предполагает определение обязательных показателей или условий: оценка размера инвестиций или вложений; оценка доходов, поступлений от инвестиций; определение процентной ставки для учета фактора времени и риска; выбор методов анализа.

Оценка эффективности инвестиционных проектов состоит из нескольких этапов. 12

На первом этапе проводится сравнение рентабельности инвестиционного проекта со средним процентом банковского кредита. Цель такого сравнения поиск альтернативных, более выгодных направлений вложения капитала. Если расчетная рентабельность инвестиционного проекта ниже среднего процента банковского кредита, то проект должен быть отклонен, поскольку выгоднее просто положить деньги в банк под процент.

На втором этапе проводится сравнение рентабельности инвестиционного проекта со средним темпом инфляции в стране. Цель такого сравнения минимизация потерь денежных средств от инфляции. Если темпы инфляции выше рентабельности проекта, то капитал фирмы с течением времени обесценится и не будет воспроизведен.

На третьем этапе проекты сравниваются по объему требуемых инвестиций. Цель такого сравнения минимизация потребности в кредитах, выбор менее капиталоемкого варианта проекта.

На четвертом этапе проводится оценка проектов по выбранным критериям эффективности с целью выбора варианта, удовлетворяющего по критерию эффективности.

На пятом этапе оценивается стабильность ежегодных (квартальных) поступлений от реализации проекта. Критерий оценки на этом этапе неоднозначен. Инвестора может интересовать как равномерно распределенный по годам процесс отдачи по проекту, так и ускоренный (замедленный) процесс получения доходов от инвестиций к началу или к концу периода отдачи.

ЗАКЛЮЧЕНИЕ

Данный реферат направлен на разрешение вопросов, связанных с информационным обеспечением финансового анализа. В ходе написания данной работы были сделаны следующие выводы:

Одним из направлений аналитической работы в условиях конкуренции и равенства субъектов хозяйствования является анализ бухгалтерской (финансовой) отчетности организаций. Последний может быть также определен как внешний финансовый анализ, то есть анализ, проводимый за пределами предприятия заинтересованными контрагентами, собственниками или государственными органами. Цели внешнего финансового анализа преимущественно определяет понятие инвестиционной привлекательности компании.

Анализ финансового состояния предприятия основывается на данных финансовой отчетности, которая является по существу «лицом» фирмы. Она представляет собой систему обобщенных показателей, которые характеризуют итоги финансовой деятельности предприятия. Данные финансовой отчетности служат основными источниками информации для анализа финансового состояния предприятия. Ведь для того, чтобы принять решение необходимо проанализировать обеспеченность финансовыми ресурсами, целесообразность и эффективность их размещения и использования, платежеспособность предприятия, его финансовые взаимоотношения с партнерами. Оценка этих показателей, нужна для эффективного управления фирмой. С их помощью руководители осуществляют планирование, контроль, улучшают и совершенствуют направление своей деятельности.

Другой и немаловажной составляющей финансовой отчетности является отчет о финансовых результатах. Этот отчет представляет собой отчет о доходах, расходах и финансовых результатах деятельности предприятия. Доходы, затраты, прибыли и убытки в отчете о финансовых результатах подразделяются по видам деятельности, функциям (раздел I) и элементам операционных расходов (раздел II). Назначение отчета о финансовых результатах состоит, прежде всего, в определении чистой прибыли отчетного периода. Процедура расчета этого показателя обеспечивается последовательным сопоставлением статей доходов и расходов.

Целью составления отчета о финансовых результатах является предоставление пользователям правдивой, полной и непредубежденной информации о доходах, расходах, прибылях и убытках за отчетный период. В отличие от баланса Отчет о финансовых результатах предоставляет информацию не на конкретную дату, а за определенный период. Этот отчет считается одним из наиболее информативных документов отчетности, так как содержит информацию о динамике прибыли предприятия.

Следует отметить, что анализ структуры доходов и расходов очень важен, ведь благодаря нему можно выявить уровень и динамику доходности дея тельности организации. Прибыль является важнейшим обобщающим показателем, характеризующим конечный результат деятельности предприятия, а анализ прибыли от продаж позволяет выявить резервы её повышения. Показатели рентабельности характеризуют эффективность работы предприятия в целом, доходность различных направлений деятельности (производственной, предпринимательской, инвестиционной), окупаемость затрат и т.д. Они более полно, чем прибыль, отражают окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными или использованными ресурсами. Их используют для оценки деятельности предприятия и как инструмент в инвестиционной политике и ценообразовании.

Для реализации целей финансового анализа необходима вся имеющаяся качественная и количественная информация о финансово-хозяйственной деятельности компании. Это обуславливает использование в ходе анализа не только данных бухгалтерского баланса и отчета о прибылях и убытках, но и приложений к ним, другой информации, раскрытие которой требуется в соответствии с действующим законодательством. В связи с этим особое внимание финансового аналитика должно быть уделено информационной базе анализа - составу и достоверности данных публикуемой финансовой отчетности организаций.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

- Федеральный закон «О бухгалтерском учете» от 6 декабря 2011г. № 402-ФЗ(с изменениями на 28 декабря 2013 г.).

- 26 положений по бухгалтерскому учету.-М.: Проспект,2015.- 14 с.

- Бдайцева Л.Ж. Бухгалтерский учет: учебник/ Л.Ж. Бдайцева.- М.: Изд-во Юрайт, 2011.- 64 с.

- Банк В.Р.

- Романовский М.В. Финасы: учебник для бакалавров/ под ред. М.В. Романовского.- 4-е изд., перераб.и доп.- М.: Изд-во Юрайт 2013 г.-511 с.

- Баканов, М. И. Теория экономического анализа: учебник / М. И. Баканов, А. Д. Шеремет. 4-е изд., доп. и перераб. М.: Финансы и статистика, 2001. 416 с.

- Донцова Л. В. Анализ финансовой отчетности: учеб. пособие / Л. В. Донцова, Н. А. Никифорова. 2-е изд. М.: Издательство «Дело и Сервис», 2004. 336 с.

- Ефимова, О. В. Финансовый анализ: современный инструментарий для принятия экономических решений: учебник / О. В. Ефимова. 3-е изд., испр. и доп. М.: Издательство «Омега-Л», 2010. 351 с..

- Бердникова Л. Ф. Информационное обеспечение анализа ресурсного потенциала предприятия / Л. Ф. Бердникова // Вестник Казанского технологического университета. 2009. С. 191196.

- Никифорова Е. В., Бердникова Л. Ф., Авинова В. А. Содержание и источники информации стратегического экономического анализа внешней и внутренней среды организации / Никифорова Е., Бердникова Л. Ф., Авинова В. А. // Вектор науки Тольяттинского государственного университета. Серия: Экономика и управление. 2011. № 4. С.79.

1 Бочаров В. В. Финансовый анализ. Краткий курс / В. В. Бочаров. 2-е изд. СПб.: Питер, 2009. 240 с.

2 Бочаров В. В. Финансовый анализ. Краткий курс / В. В. Бочаров. 2-е изд. СПб.: Питер, 2009. 240 с.

3 Жулега, И. А. Методология анализа финансового состояния предприятия: монография / И. А. Жулега. СПб.: ГУАП, 2006. 235 с.

4 Финансовый анализ: учеб. Пособие/ В.Р. Банк - М.: Изд-во Проспект, 2005.-37с.

5 Финансовый анализ: учеб. Пособие/ В.Р. Банк - М.: Изд-во Проспект, 2005.-37с.

7 Бухгалтерский учет: учебник/ Л.Ж. Бдайцева.- М.: Изд-во Юрайт, 2011.- 64 с.

8 Ковалев, В. В. Финансовый анализ: методы и процедуры / В. В. Ковалев. М.: Финансы и статистика, 2002. 560 с.

9 Ковалев, В. В. Финансовый анализ: методы и процедуры / В. В. Ковалев. М.: Финансы и статистика, 2002. 560 с.

10 Лиференко, Г. Н. Финансовый анализ предприятия: учеб. пособие / Г. Н. Лиференко. М.: Издательство «Экзамен», 2005. 160 с.

11 Финасы: учебник для бакалавров/ под ред. М.В. Романовского.- 4-е изд., перераб.и доп.- М.: Изд-во Юрайт 2013 г.-511 с.

12 Финансы: учебник для бакалавров/ под ред. М.В. Романовского.- 4-е изд., перераб.и доп.- М.: Изд-во Юрайт 2013 г.-511 с.

Исходным моментом в расчетах показателей прибыли является выручка от продажи продукции товаров и услуг которая характеризует завершение производственного цикла предприятия возврат авансированных на производство средств и превращение их в денежную форму а также начало нового цикла в обороте всех средств. Классификация показателей прибыли Итак основные виды прибыли следующие: валовая прибыль это разность между выручкой от продаж и себестоимостью реализованной продукции за тот же период. Размер валовой прибыли используется для...Сравнение показателей осуществляется для выявления отклонений фактических показателей от плановых, для выявления сдвигов в работе предприятия. В сравнении с прошлым периодом, для выявления лучших предприятий з

| | |

| | |

Введение

Рыночная экономика в Российской Федерации набирает всё большую силу.

Вместе с ней набирает силу и конкуренция как основной механизм

регулирования хозяйственного процесса.

В современных экономических условиях деятельность каждого хозяйственного

субъекта является предметом внимания обширного круга участников рыночных

отношений, заинтересованных в результатах его функционирования.

Чтобы обеспечивать выживаемость предприятия в современных условиях,

управленческому персоналу необходимо прежде всего, уметь реально оценивать

финансовые состояния как своего предприятия так и существующих

потенциальных конкурентов. Финансовое состояние – важнейшая

характеристика экономической деятельности предприятия Она определяет

конкурентоспособность, потенциал в деловом сотрудничестве, оценивает, в

какой степени гарантированы экономические интересы самого предприятия и его

партнёров в финансовом и производственном отношении. Однако одного умения

реально оценивать финансовое состояние недостаточно для успешного

функционирования предприятия и достижения им поставленной цели.

Конкурентоспособность предприятию может обеспечить только правильное

управление движением финансовых ресурсов и капитала, находящихся на

распоряжении.

Принципы анализа ФХД

Аналитическое исследование финансово – хозяйственной деятельности предприятий базируется на определенных принципах.

1. Государственный подход.

При оценке экономических явлений и процессов необходимо учитывать их

соответствие государственной экономической, социальной, международной

политике и законодательству.

2. Научный характер.

Анализ должен базироваться на положениях диалектической теории познания,

учитывать требования экономических законов развития производства.

3. Комплексность.

Анализ требует всестороннего изучения причинных зависимостей в экономике

предприятия.

4. Системный подход.

Анализ должен базироваться на понимании объекта исследования как сложной

динамической системы со структурой элементов.

5. Объективность и точность.

Информация, использующаяся для анализа должна быть достоверна и

объективно отражать действительность, а аналитические выводы должны быть

обоснованы точными расчетами.

6. Действенность.

Анализ должен быть действенным, т. е. активно воздействовать на ход

производства и его результаты.

7. Плановость.

Для эффективности аналитических мероприятий анализ должен проводиться

систематически.

8. Оперативность.

Эффективность анализа сильно возрастает если он проводится оперативно и

аналитическая информация быстро воздействует на управленческие решения

менеджеров.

9. Демократизм.

Предполагает участие в анализе широкого круга работников и,

следовательно, более полное выявление внутрихозяйственных резервов.

10. Эффективность.

Анализ должен быть эффективным, т. е. затраты на его проведение должны

давать многократный эффект.

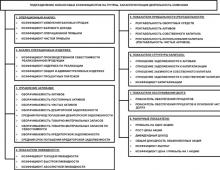

Виды финансового анализа.

По содержанию процесса управления выделяют: перспективный (прогнозный,

предварительный) анализ, оперативный анализ, текущий (ретроспективный)

анализ по итогам деятельности за тот или иной период.

Текущий (ретроспективный) анализ базируется на бухгалтерской и

статической отчётности и позволяет оценить работу объединений, предприятий

и их подразделений за месяц, квартал и год нарастающим итогом.

Главная задача текущего анализа – объективная оценка результатов

коммерческой деятельности, комплексное выявление имеющихся резервов,

мобилизация их, достижение полного соответствия материального и морального

стимулирования по результатам труда и качеству работы.

Текущий анализ осуществляется во время подведения итогов хозяйственной

деятельности, результаты используются для решения проблем управления.

Особенность методики текущего анализа состоит в том, что фактические

результаты деятельности оцениваются в сравнении с планом и данными

предшествующих аналитический период. В этом виде анализа имеется

существенный недостаток – выявленные резервы навсегда потерянные

возможности роста эффективности производства, т. к. Относятся к прошлому

периоду.

Текущий анализ – наиболее полный анализ финансовой деятельности,

вбирающий в себя результаты оперативного анализа и служащий базой

перспективного анализа. (22)

Оперативный анализ приближён во времени к моменту совершения

хозяйственных операций. Он основывается на данных первичного (бухгалтерского и статического) учёта. Оперативный анализ представляет

собой систему повседневного изучения выполнения плановых заданий с целью

быстрого вмешательства в процесс производства и обеспечения эффективности

функционирования предприятия.

Оперативный анализ проводят обычно по следующим группам показателей:

отгрузка и реализация продукции; использование рабочей силы,

производственного оборудования и материальных ресурсов: себестоимость;

прибыль и рентабельность; платёжеспособность. При оперативном анализе

производится исследование натуральных показателей, в расчётах допускается

относительная неточность т. к. нет завершённого процесса.

Перспективным анализом называют анализ результатов хозяйственной

деятельности с целью определения их возможных значений в будущем.

Раскрывая картину будущего, перспективный анализ обеспечивает

управляющему решение задач стратегического управления.

В практических методиках и исследованиях задачи перспективного анализа

конкретизируются по: объектам анализа; показателям деятельности; наилучшее

обоснование перспективных планов.

Перспективный анализ как разведка будущего и научно-аналитическая основа

перспективного плана тесно смыкается с прогнозированием, и такой анализ

называют прогнозным.

Классификация анализа хозяйственной деятельности имеет важное значение

для правильного понимания его содержания и задач и, следовательно,

эффективного применения на практике.

Анализ хозяйственной деятельности явление многогранное и широкое. Он

классифицируется:

по отраслевому признаку:

. отраслевой, специфика которого учитывает особенности отдельных отраслей народного хозяйства (промышленность, сельское хозяйство, транспорт и т. д.)

. межотраслевой, который учитывает взаимосвязи и структуру отраслей экономики и является методологической основой общего анализа хозяйственной деятельности (теорией АХД) по признаку времени:

. предварительный (перспективный), - проводится до осуществления хозяйственных операций для обоснования управленческих решений

. оперативный, проводится сразу после совершения хозяйственных операций для оперативного выявления недостатков процесса финансово – хозяйственной деятельности. Его целью является обеспечение функции управления – регулирования.

. последующий (ретроспективный, итоговый), проводится после совершения хозяйственных актов. Он используется для контроля за финансово – хозяйственной деятельностью предприятия. по пространственному признаку:

Внутрихозяйственный, изучает деятельность хозяйствующего субъекта и его структурных подразделений

. межхозяйственный, анализирует взаимодействие предприятия с контрагентами, конкурентами и т. д. и позволяет выявить передовой опыт в отрасли, резервы и недостатки организации. по объектам управления

. технико – экономический анализ, который изучает взаимодействие технологических и экономических процессов и устанавливает их влияние на экономические результаты деятельности предприятия.

. финансово – экономический анализ, который особое место уделяет финансовым результатам деятельности предприятия, а именно, - выполнение финансового плана, эффективность использования собственного и заемного капитала, показатели рентабельности и т. п.

. социально – экономический анализ, который изучает взаимосвязь социальных и экономических процессов для повышения эффективности использования трудовых ресурсов, производительности труда и т.д.

. экономико – статистический анализ применяется для изучения массовых общественно – экономических явлений.

. экономико – экологический анализ исследует взаимодействие экологических и экономических процессов для более рационального и бережного использования ресурсов окружающей среды.

. маркетинговый анализ, который применяется для изучения внешней среды функционирования предприятия, рынков сырья и сбыта и т. п.

по методике изучения объектов:

. сравнительный анализ, использует метод сравнения результатов финансово - хозяйственной деятельности по периодам хозяйственной деятельности.

. факторный анализ, направлен на выявление величины влияния факторов на прирост и уровень результативных показателей.

. диагностический, направлен на выявление нарушения в механизме функционирования организации путем анализа типичных признаков, характерных только для данного нарушения.

. маржинальный анализ, - это метод оценки и обоснования эффективности управленческих решений на основе причинно – следственных взаимосвязей между объемом продаж, себестоимостью продукции и прибылью.

. экономико – математический анализ позволяет выявить наиболее оптимальный вариант решения экономической задачи с помощью математического моделирования.

. стохастический анализ используется для изучения стохастических зависимостей между исследуемыми явлениями и процессами финансово–хозяйственной деятельности предприятия.

. функционально – стоимостной анализ ориентирован на оптимизацию выполнения функций, которые выполняются на различных этапах жизненного цикла продукции.

по субъектам анализа:

. внутренний анализ, который производится специальными структурными подразделениями предприятия для нужд управления.

. вешний анализ, который производится государственными органами, банками, акционерами, инвесторами, контрагентами, аудиторскими фирмами на основании финансовой и статистической отчетности предприятия.

по содержанию программы:

. комплексный анализ, при котором деятельность организации изучается всесторонне.

. тематический анализ, при котором изучаются отдельные стороны деятельности, представляющие наибольший интерес в данный момент времени.

Классификация методов и приёмов анализа.

Под методом финансового анализа понимается способ подхода к изучению

хозяйственных процессов в их становлении и развитии. (10)

К характерным особенностям метода относятся: использование системы

показателей, выявление и изменение взаимосвязи между ними.

В процессе финансового анализа применяется ряд специальных способов и

приемов.

Способы применения финансового анализа можно условно подразделить на две

группы: традиционные и математические.

К первой группе относятся: использование абсолютных, относительных и

средних величин; прием сравнения, сводки и группировки, прием цепных

подстановок.

Прием сравнения заключается в составлении финансовых показателей

отчетного периода с их плановыми значениями и с показателями

предшествующего периода.

Прием сводки и группировки заключается в объединении информационных

материалов в аналитические таблицы.

Технические приемы (методы) АХД.

Группировка и аналитические таблицы.

Группировка показателей осуществляется по тем или иным признакам и

необходимо для размещения показателей по месту и времени (по

месту-предназначена для распределения показателей по объектам, цехам,

участкам; по времени-предназначена для распределения показателей по

периодам времени и необходима для быстрого, качественного и своевременного

анализа экономических показателей работы предприятия).

Аналитические таблицы отражают сгруппированные данные в наиболее удобном

виде для последующих выводов из проведенного анализа. Таблицы должны быть

удобными, наглядными и включать в себя все необходимые показатели.

Сравнения показателей-важнейший технический прием АХД.

Сравнение показателей осуществляется для выявления отклонений фактических показателей от плановых, для выявления сдвигов в работе предприятия. В сравнении с прошлым периодом, для выявления лучших предприятий за анализируемый период и других целей.

Сопоставимость сравниваемых показателей.

Сущность данного приема заключается в том, что сравниваемые показатели должны быть сопоставлены по ряду признаков: объему, характеру деятельности, периодам работы, единицам измерения. При этом необходимо осуществлять пересчет показателей для их сопоставимости.

Метод исчисления разниц и метод цепных подстановок.

Эти два важнейших метода АХД применяются для определения влияния факторов

на отклонение фактических показателей от плана. При пользовании данными

методами анализируемых показателей необходимо представить как произведение

ряда сомножителей-это фактор, влияющий на совокупность показателей.

Для определения влияния факторов на совокупность показателей в полученное

произведение подставляем его разницу между фактическими и плановыми

показателями.

Полученное произведение показывает размер влияния данного фактора на

отклонение фактической совокупности показателей плана. Сначала подставляют

количественные показатели, а затем качественные. Те факторы, которые

повлияли отрицательно на совокупность показателей, является резервом его

улучшения при условии устранения его отрицательного влияния.

Прием цепных подстановок применяется для расчетов величины влияния

факторов в общем комплексе их воздействия на уровень совокупного

финансового показателя. Сущность приёмов ценных подстановок состоит в том,

что, последовательно заменяя каждый отчётный показатель базисным, все

остальные показатели рассматриваются при этом как неизменные. Такая замена

позволяет определить степень влияния каждого фактора на совокупный

финансовый показатель

Анализ рентабельности предприятия.

Рентабельность – относительный показатель эффективности производства,

означающий прибыльность, доходность.

При анализе рентабельности предприятия сопоставляется фактическая

рентабельность с плановой за анализируемый период и определяется абс. и

отн. отклонения.

Абсолютное отклонение= ± (Рентабельностьфакт-Рентабельностьплан)

Относительное отклонение= ± абсолютное отклонение/ рентабельностьплан

*100%

Затем определяется влияние факторов на уровень рентабельности

предприятия, применяя технический прием АХД-метод цепных подстановок.

Основные пути и резервы повышения уровня рентабельности предприятия:

1. Увеличение балансовой прибыли за счет выполнения плана по объему реализации, ассортимента и качества.

2. Снижение средних остатков НОС, ликвидация сверх нормы материальных запасов, ускорение оборачиваемости оборотных средств.

3. Повышение эффективности использованных Основных Фондов на основе увеличения удельного веса активной их части, замене, модернизации устаревшего оборудования-ликвидации лишних объектов.

Значение и задачи анализа выполнения плана по продукции.

Основными задачами выполнения плана продукции является:

1. Выявление отклонений фактического объема продукции от плана в целом и по отдельным видам продукции.

4. Анализ работы подразделений предприятия (цеха, лесопунктов) с целью выявления внутренних резервов предприятия.

5. Проверка деятельности предприятия по сбыту продукции с целью своевременности отгрузки ее потребителям или покупателям.

6. Выявление факторов, повлиявших на отклонение от планов продукции.

7. Выявление резервов увеличения объема выпуска и реализации продукции; разработка мероприятий по устранению допущенных недостатков и нарушений.

Анализ выполнения плана по объему реализации продукции.

При анализе выполнения плана по объему реализации продукции производят

сравнения фактического объема реализации продукции с плановым объемом и

определяют абсолютное отклонение от плана и процент выполнения плана.

Абс. откл. от плана = ± (факт РП – план РП(отч. пер.))

Если в отчетном году оптовые цены, тариф изменились, то сравнивают с

ценами и тарифами плана, то фактически реализованная продукция оценивается

в оптовых ценах, принятых планом для сопоставимости.

Анализ выполнения плана по ассортименту и качеству реализованной продукции.

Выполнение плана по ассортименту рассматривается по укрупненным группам, затем по развернутой номенклатуре путем сопоставления фактического выпуска продукции по каждому вида с плановыми и определяется абсолютное отклонение от плана и процент выполнения плана.

Анализ выполнения плана по объему товарной продукции.

Товарной продукцией называется продукция, работа и услуги промышленного характера, отвечающие тем требованиям стандартов, чертежей, технологическим условиям на поставку и договора и передача на склад для реализации.

Анализ выполнения плана по ассортименту и качеству товарной продукции.

Ассортимент товарной продукции рассматривают по ее видам, путем сопоставления фактического выпуска продукции в натуральном выражении с плановым и определяют процент выполнения плана и абсолютное отклонение от плана по каждому виду продукции.

Анализ сдвигов в структуре ассортимента продукции.

Под структурой ассортимента понимается удельный вес отдельных видов

продукции в ее общем объеме. Определяется как отношение суммы вида

продукции на сумму всего и умножается на 100%.

При анализе необходимо сравнить фактическую сумму и удельный вес по

каждому виду продукции с планом и определить абсолютное отклонение от плана

и структурные сдвиги.

Понятие ритмичности работы предприятия и ее значение.

Ритмичность работы предприятия заключается в равномерном осуществлении

всего технологического процесса по производству и отгрузке продукции, в

соответствии с месячными планами и суточными заданиями. При ритмичной

работе предприятия продукция поступает на склад равномерно, а также

равномерно отгружается потребителям. При неритмичной работе большая часть

предприятия выполняется в конце месяца, квартала, года, что отрицательно

сказывается на работе оборудования, приводит к выпуску некачественной

продукции. При неритмичной работе, больших размеров достигают

неиспользованные резервы:

1. Оборудование и машины в начале месяца простаивают и работают не на полную мощность

2. Основные производственные рабочие работают на вспомогательных работах, что снижает производительность труда

3. Неправильно работают механизмы и машины в начале месяца (без ремонта и осмотра), что приводит к выпуску бракованной продукции

4. Нарушается технологический процесс

5. Замедляется оборачиваемость оборотных средств, что приводит к удорожанию себестоимости и снижению прибыли и рентабельности.

Анализ выполнения плана (по объему продукции) внутренними подразделениями предприятия.

Всем внутренним подразделениям предприятия (цехам, участкам, бригадам)

устанавливаются плановые задания по следующим показателям:

. Объем продукции

. Ассортимент

. Виды продукции

. Производительности труда

. Численность рабочих и работающих

. Фонд оплаты труда

. Средней заработной плате

. Себестоимости продукции

При анализе выполнения плана используются технические приемы:

. Группировка

. Аналитические таблицы

. Сравнение показателей

. Исчисление разницы

Анализ технического состояния основных фондов.

Основные фонды учитываются на активном счете 01. Основные фонды

оцениваются по трем видам:

1. Первоначальная стоимость Основных фондов.

2. Восстановительная стоимость Основных фондов - стоимость воспро-изводства

Основных фондов в современных условиях.

3. Остаточная стоимость Основных фондов

(Стоимостьостаточная=Стоимостьпервонач-Износ)

Техническое состояние Основных фондов характеризуется степенью их

изношенности и определяется по данным бух. баланса. Основные фонды

учитывается в бух. балансе по первоначальной или восстановительной

стоимости, независимо от их технического состояния.

Износ Основных фондов начисляют ежемесячно на пассивном счете 02 и

отражают в пассиве баланса. Износ Основных фондов можно уменьшить путем

проведения капитального ремонта Основных фондов

Суть анализа:

При анализе технической оснащенности Основных фондов сопоставляют сумму и

степень износа Основных фондов на конец и начало отчетного периода и

определяют:

Абсолютный сдвиг по сумме изношенности= ±(Сумма изн. основных фондов на

конец года–Сумма изн. основных фондов на начало года)

Сдвиг по степени изношенности основные фонды= ±(процент изнош. на конец

года–процент изнош. на начало года)

Степенью изношенности основные фонды (процент изношенности) называется

отношение суммы износа к первоначальной стоимости, выраженной в процентах. процент изношенности=сумма изн./Стоимостьпервонач*100%

Снижение степени изношенности основных фондов на конец года в сравнении с

началом является положительным явлением и достигается путем проведения

капитальных ремонтов основных фондов и их обновлением. Если же при анализе

выявлено, что степень изношенности основных фондов на конец года возросла в

сравнении с началом года, то это является крайне отрицательным явлением и

свидетельствует о невыполнении плана ремонтов основных фондов либо

невыполнение плана технического развития и эффективности производства.

Анализ выполнения плана ремонтов О. Ф.

Ремонт О.Ф. влияет на их техническое состояние и своевременный и

качественный ремонт удлиняет срок эксплуатации, а также улучшает качество

выпускаемой продукции.

Существует 2 фактора повышения технического состояния О.Ф.:

1. Своевременное обновление О.Ф.

Обновлением О.Ф. называется возобновление выбывших О.Ф. из-за

физического и морального износа, а также в связи с расширением и

модернизацией производства.

Коэфф.обновления. О.Ф.=стоимость введенных О.Ф. в отчетном

периоде/первоначальную стоимость О.Ф. на конец года.

8. Проведение ремонтов О.Ф.

Выполнение плана ремонтов О.Ф.анализируют по общей сумме затрат на

проведение ремонта О.Ф.в целом по предприятию и по отдельным его

подразделениям. При этом анализ проводят по отдельным группам и видам О.Ф.

путем сравнения фактической сметной стоимости выполненных работ с плановой

сметой.

Превышение фактической суммы затрат в сравнении с плановой является

отрицательным явлением и свидетельствует о перерасходе заработной плате или

материальных затрат. Экономия же по затратам на ремонт не всегда является

положительной, так как это может свидетельствовать о невыполнении плана по

объему работ.

Анализ технической оснащенности предприятия.

При анализе технической оснащенности предприятия, в первую очередь оценивают выполнение плана по проценту механизации работ.

Анализ использования рабочего времени на предприятии.

Анализ использования рабочего времени на предприятии проводится с целью выявления резервов роста производительности труда на предприятии; при этом выявляют отклонения от плана по отработанным в среднем одним рабочим дней.

Для этого сопоставляют фактические невыходы с плановыми за отчетный период и определяют абс. отклонения от плана. Уменьшение числа нерабочих дней ведет к росту производительности труда и объема товарной продукции.

Увеличение невыходов на работу по разным причинам является отрицательным явлением и снижает указанные показатели.

При этом определяют влияние отдельных факторов на производительность

труда и объем товарной продукции. Влияние на производительность труда

одного рабочего определяется путем умножения плановой среднедневной

производительности труда на количество дней неявок одного рабочего. Затем,

определяют влияние невыходов на объем товарной продукции путем умножения

плановой среднедневной производительности труда на отклонение от планового

баланса рабочих дней по причинам и на фактическую численность рабочих.

По результатам произведенных расчетов определяют резервы увеличения

объема выпуска продукции при условии устранения простоев и превышения

фактических невыходов над плановыми.

Анализ производительности труда одного работающего.

При анализе сопоставляют фактическую производительность труда одного

работающего с плановой за анализируемый период, а также с

производительностью труда за прошлый год и определяют следующие показатели:

1. Абсолютное отклонение

2. процент выполнения плана

3. Абсолютные сдвиги по плану

4. процент к прошлому году по факту

После этого методом исчисления разниц определяют влияние двух трудовых

факторов.

Анализ технической оснащенности и использования О.Ф.

Значение и задачи анализа технической оснащенности и использования О.Ф.

Задачами анализа является:

1. Выявление соответствия фактического наличия О.Ф. с плановым расчетом.

2. Выполнение плана ввода в действие О.Ф.

3. Анализ структуры и технического состояния О.Ф. Он необходим для определения ее прогрессивности, что оказывает влияние на себестоимость продукции, прибыль и рентабельность.

4. Анализ степени обновления О.Ф. и организации их ремонта.

5. Анализ вооруженности труда техникой и энергетикой.

6. Выявление резервов лучшего использования О.Ф. и разработка мероприятий по устранения выявленных недостатков.

7.

Анализ структуры О.Ф.

Основные фонды группируются по их видам (здания, сооружения, машины,

механизмы). Группировка ОСНОВНЫЕ ФОНДЫ осуществляется также на активные и

пассивные.

Активные О.Ф.- средства труда, которые принимают непосредственное участие

в технологическом процессе воздействия на предмет труда (сырье, материалы).

Пассивные О.Ф. – средства труда, которые не принимают непосредственного

участия в изготовлении продукции, но необходимы для обеспечения нормального

и бесперебойного хода технологического процесса (здания, сооружения).

При анализе, структура О.Ф. определяет удельный вес каждого вида О.Ф. в

общем объеме по плану и фактически.

Анализ показателей эффективности использования О.Ф.

Основными показателями эффективности использования О.Ф. являются:

Повышение Фондоотдачи (ФО) = Товарная Продукция/средне-годовую стоимость

ОПФ (руб/руб)

Снижение Фондоемкости (ФЕ) = 1/ФО

Положительным считается перевыполнение плана по ФО за отчетный период, а

также увеличение ФО в сравнении с прошлым годом. Такое положение ведет к

увеличению выпускаемой продукции с каждого рубля стоимости О.Ф., снижении

себестоимости продукции, а следовательно к увеличению прибыли и улучшению

финансового состояния работы предприятия.

На практике выбранные основные методы анализа финансовой отчётности:

горизонтальный анализ, вертикальный анализ, трендовый, метод финансовых

коэффициентов, сравнительный анализ, факторный анализ.

Горизонтальный (временный) анализ – сравнение каждой позиции с

предыдущим периодом.

Вертикальный (структурный) анализ – определение структуры итоговых

финансовых показателей с выявлением влияния каждой позиции отчётности на

результат в целом.

Трендовый анализ – сравнение каждой позиции отчётности с рядом

предшествующих периодов и определение тренда. С помощью тренда формируются

возможные значения показателей в будущем, а следовательно, ведется

перспективный анализ.

Анализ относительных показателей (коэффициентов) - расчет отношений

между отдельными позициями отчета или позициями разных форм отчетности,

определение взаимосвязи показателей.

Сравнительный анализ - это и внутрихозяйственный анализ сводных

показателей подразделений, цехов, дочерних фирм и т. п., и межхозяйственный

анализ предприятия в сравнении с данными конкурентов, со среднеотраслевыми

и средними общеэкономическими данными.

Факторный анализ - анализ влияния и отдельных факторов (причин) на

результативный показатель с помощью детерминированных и стохастических

приёмов исследования.

Факторный анализ может быть как прямым, так и обратным, т. е. синтез -

соединение отдельных элементов в общий результативный показатель.

Многие математические методы: корреляционный анализ, регрессивный

анализ, и др., вошли в круг аналитических разработок значительно позже.

Методы экономической кибернетики и оптимального программирования,

экономические методы, методы исследования операций и теории принятия

решения, безусловно, могут найти непосредственное применение в рамках

финансового анализа.

Все вышеперечисленные методы анализа относятся к формализованным методам

анализа. Однако существуют и неформализованные методы: экспертных оценок,

сценариев, психологические, морфологические и т. п., они основаны на

описании аналитических процедур на логическом уровне.

В настоящее время практически невозможно обособить приемы и методы какой-

либо науки как присущие исключительно ей. Так и в финансовом анализе

применяются различные методы и приёмы, ранее не используемые в нем.

РАЗДЕЛ 1. АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ

ПРЕДПРИЯТИЯ

Финансовое состояние предприятия характеризуется системой показателей,

отражающих наличие, размещение, использование финансовых ресурсов

предприятия и всю производственно-хозяйственную деятельность предприятия.

Основной формой при анализе финансового состояния является баланс.

Согласно действующим нормативным документам баланс в настоящее время

составляется в оценке нетто (учет основных средств и МБП по остаточной

стоимости без учета износа). Итог баланса даёт ориентировочную оценку суммы

средств, находящихся в распоряжении предприятия. Исследовать структуру и

динамику финансового состояния предприятия удобно при помощи сравнительного

аналитического баланса.

Анализ финансовой деятельности предприятия проводится по данным

бухгалтерского баланса, отчёта о финансовых результатах и их использовании

(форма 2) приложение к балансу. Эти документы представлены в приложении

1.

Основой анализа является система показателей и аналитических таблиц.

Экономический потенциал может быть охарактеризован двояко: с позиции

имущественного положения и с позиции его финансового положения. Обе эти

стороны финансово-хозяйственной деятельности взаимосвязаны - нерациональная

структура имущества, её некачественный состав могут привести к ухудшению

финансового положения.

Необходимым звеном в системе рыночной экономики является институт

несостоятельности (банкротства) хозяйственных субъектов. Поэтому особую

актуальность приобретает вопрос оценки структуры баланса, т.к. по

неудовлетворительной структуре баланса принимается решение о

несостоятельности предприятия.

2 Расчет суммы собственных средств, авансированных в О.С. и внеоборотные активы.

Таблица 1.1

|1) Внеоборотные активы |423606762 |261077254 |-162529508 |

|2) Долгосрочные пассивы |292641 |2641 |-290000 |

|3) Используются источников |423314121 |261074613 |-162239508 |

|внеоборотных активов (стр1-стр2) | | | |

Расчет суммы собственных средств в обороте.

Таблица 1.2

|Показатели |Начало года|Конец года |Изменеиия |

|1) Источники собственных средств |467433185 |341245385 |-126187800 |

|2) Используются источников |423314121 |261074613 |-162239508 |

|собственных средств, для покрытия | | | |

|внеоборотных активов (п1-п2) | | | |

|3) Собственные источники, |44119064 |80170772 |36051708 |

|авансирован-ные в оборотные | | | |

|средства (стр1-стр2) | | | |

По данным таблиц складывается негативное представление о деятельности

предприятия. Это связано в первую очередь с уменьшением основных средств

почти вдвое (на 162529508 рублей), это может быть вызвано тем, что на

предприятии произошла реконструктаризация, либо выделение филиалов.

Также в отчетном году предприятие погасило значительную часть

долгосрочных кредитов банка, что также привело к отрицательному значению

показателя.

Тем не менее показатель собственных оборотных средств (функционирующий капитал) говорит о том, что у предприятия достаточно средств для продолжения своей хозяйственной деятельности.

4 Общая оценка динамики и структуры статей баланса.

Сравнительный аналитический баланс можно получить из исходного баланса путём сложения однородных по своему составу и экономическому содержанию статей баланса и дополнения его показателями структуры, динамики и структурной динамики. Аналитический баланс охватывает много важных показателей, характеризующих статику и динамику финансового состояния организации

а) Аналитическая группировка и анализ статей актива.

Таблица 1.3

|Показатели |На начало года |На конец года |Изменеия |

| |В рублях |В % |В рублях |В % |В рублях |В % |Темп |

| | | | | | | |роста|

| | | | | | | |в % |

|1. стоимость |831178165 |100 |719594485 |100 |-111583680 |-13,4|86,6 |

|всего имущества | | | | | | | |

|2. |423606762 |51,0 |261077254 |36,3 |-162529508 |-14,7|61,6 |

|иммобилизован-ны| | | | | | | |

|е средства в | | | | | | | |

|т.ч. | | | | | | | |

|- нематер. |598175 |0,07 |815627 |0,11 |217452 |0,04 |136,4|

|активы | | | | | | | |

|- основные |400280596 |48,2 |243485481 |33,8 |-156795115 |-14,4|60,8 |

|средства | | | | | | | |

|-незавершенное |21320251 |2,6 |14369798 |2,0 |-6950453 |-0,6 |67,4 |

|произ. | | | | | | | |

|-долгосрочные |884865 |0,1 |2289076 |0,3 |1404211 |0,2 |258,7|

|фин. вложения | | | | | | | |

|-прочие внеоб. |522875 |0,06 |117272 |0,02 |-405603 |-0,04|22,4 |

|активы | | | | | | | |

|3. мобильные |407571403 |49,0 |458517231 |63,7 |50945828 |14,7 |112,5|

|ср-ва в том | | | | | | | |

|числе: | | | | | | | |

|Запасы |248211233 |29,9 |258049865 |35,9 |9838632 |6 |104,0|

|Сырье и |92275725 |11,1 |118256309 |16,4 |25980584 |5,3 |128,2|

|материалы | | | | | | | |

|МБП |6867734 |0,8 |8223568 |1,1 |1355834 |0,3 |119,7|

|Затраты в НЗП |49726386 |6,0 |46733519 |6,5 |-2992867 |0,5 |94,0 |

|Готовая |47112447 |5,7 |19151261 |2,7 |-27961186 |-3 |40,7 |

|продукция | | | | | | | |

|Товар |52127075 |6,3 |65563010 |9,1 |13435935 |2,8 |125,8|

|отгруженные | | | | | | | |

|Расходы буд. |101866 |0,012|122198 |0,017|20332 |0,005|120,0|

|период. | | | | | | | |